Hiệu ứng “bank run” có lan rộng sau sự sụp đổ của UST không?

01:30, 20/05/2022

144

VIEW

Tuần vừa qua là thời điểm đáng quên đối với thị trường crypto. Sau sự sụp đổ của stablecoin UST và hệ sinh thái Terra, từng là blockchain lớn thứ hai sau Ethereum, hiệu ứng của sự kiện mất chốt dường như đang lan rộng hơn.

Trong khi UST đã hoàn toàn phụ thuộc vào đồng USD, giao dịch ở mức dưới $ 0,1 tại thời điểm hiện tại, các stablecoin khác cũng trải qua khoảng thời gian ngắn, khi cũng mất chốt do hoảng loạn trên toàn thị trường.

Stablecoin USDT của Tether đã chứng kiến sự mất giá trong ngắn hạn từ $ 1 xuống điểm thấp nhất $ 0,95 vào ngày 12 tháng 5.

USDT/USD từ ngày 8 đến 14 tháng 5 | Nguồn: CoinMarketCap

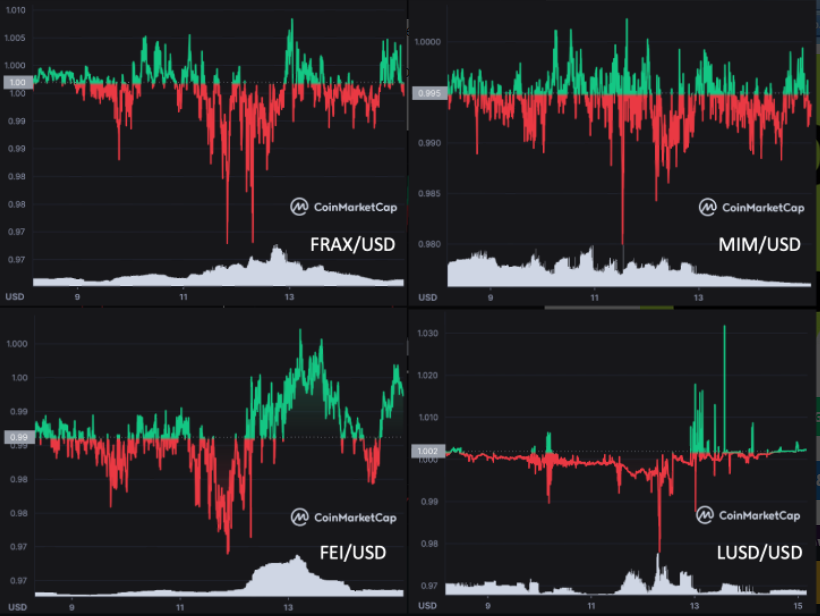

FRAX và FEI có mức giảm tương tự xuống $ 0,97 vào ngày 12 tháng 5; trong khi MIM của Abracadabra Money và LUSD của Liquity giảm xuống còn $ 0,98.

Giá FRAX, MIM, FEI và LUSD từ ngày 9 đến 15 tháng 5 | Nguồn: CoinMarketCap

Mặc dù các stablecoin thường dao động trong phạm vi rất hẹp xung quanh mức chốt $ 1, các mức giao dịch gần đây chỉ được nhìn thấy trong điều kiện thị trường cực kỳ căng thẳng. Và các nhà đầu tư đang tự hỏi, liệu nỗi sợ hãi có tiếp tục lan rộng và liệu sẽ có thêm stablecoin nào khác mất chốt nữa không?

Hãy cùng xem cơ chế của một số stablecoin lớn và cách mà chúng hiện được giao dịch trong pool thanh khoản Curve Finance.

Mục đích chính của stablecoin là để duy trì giá trị ổn định và cung cấp cho các nhà đầu tư phương thức để neo giữ tiền của họ khi sự biến động từ các tài sản tiền điện tử khác cao hơn nhiều.

Có hai cơ chế riêng biệt trong stablecoin: dựa trên tài sản và dựa trên thuật toán. Các stablecoin được hỗ trợ bằng tài sản là phiên bản phổ biến nhất và các nhà phát hành thường dự trữ hỗ trợ các stablecoin bằng tiền fiat hoặc các loại tiền điện tử khác. Trong khi đó, loại stablecoin còn lại sử dụng các thuật toán để tăng hoặc giảm nguồn cung dựa trên nhu cầu thị trường.

Các loại stablecoin được hỗ trợ bằng tài sản được yêu thích hơn trong thời kỳ suy thoái, ngoại trừ USDT

USD Coin (USDC), Dai (DAI) và USDT là những stablecoin được hỗ trợ bằng tài sản được giao dịch nhiều nhất. Mặc dù tất cả chúng đều được thế chấp bằng nguồn dự trữ fiat và tiền điện tử, USDC và USDT mang tính tập trung trong khi DAI là dự án phi tập trung.

Dự trữ tài sản thế chấp của USDC do các tổ chức tài chính Hoa Kỳ quản lý, trong khi dự trữ của USDT do Tether Limited, được BitFinex kiểm soát. Ngược lại, DAI không có thực thể quản lý tập trung mà sử dụng lãi suất vay trên thị trường sơ cấp để duy trì tỷ giá, được gọi là Cơ chế Target Rate Feedback (TRFM).

DAI được tạo ra khi người dùng vay dựa trên tài sản thế chấp bị khóa của họ và bị phá hủy khi khoản vay được hoàn trả. Nếu giá của DAI dưới $ 1, thì TRFM tăng tỷ lệ cho vay để giảm nguồn cung của DAI vì sẽ có ít người muốn vay hơn, nhằm mục đích tăng giá DAI trở lại mức chốt $ 1 (ngược lại khi DAI trên $ 1).

Mặc dù DAI có cơ chế duy trì chốt theo thuật toán, nhưng việc thế chấp quá mức ít nhất 150% khiến nó trở thành stablecoin được hỗ trợ bằng tài sản mạnh mẽ trong điều kiện thị trường biến động. Điều này có thể thấy được khi so sánh diễn biến giá của USDC, USDT và DAI trong tuần qua, trong đó DAI cùng với USDC đã cho thấy rõ sự tăng vọt vào ngày 12 tháng 5, khi các nhà đầu tư mất niềm tin vào USDT và đổ xô rút tiền.

Giá USDT, USDC và DAI | Nguồn: API CoinGecko

USDT của Tether từ lâu đã gây tranh cãi mặc dù có thị phần lớn trong không gian stablecoin. Trước đây nó đã bị chính phủ Hoa Kỳ phạt vì khai báo sai trong khoản dự trữ tiền mặt. Tether tuyên bố sử dụng tiền mặt hoặc tài sản tương đương tiền mặt để hỗ trợ USDT. Tuy nhiên, một phần lớn dự trữ lại là thương phiếu, một dạng nợ ngắn hạn không có bảo đảm, rủi ro cao hơn và không phải là “tiền mặt tương đương” như chính phủ Hoa Kỳ quy định.

Sự thất bại gần đây của Terra và sự thiếu minh bạch về nguồn dự trữ đã gây ra những lo ngại mới đối với USDT khiến giá mất chốt trong ngắn hạn, trượt từ $ 1 xuống còn $ 0,95. Mặc USDT đã phục hồi và quay trở lại gần mức $ 1, nhưng các nhà đầu tư vẫn đang bày tỏ mối quan ngại đối với stablecoin này.

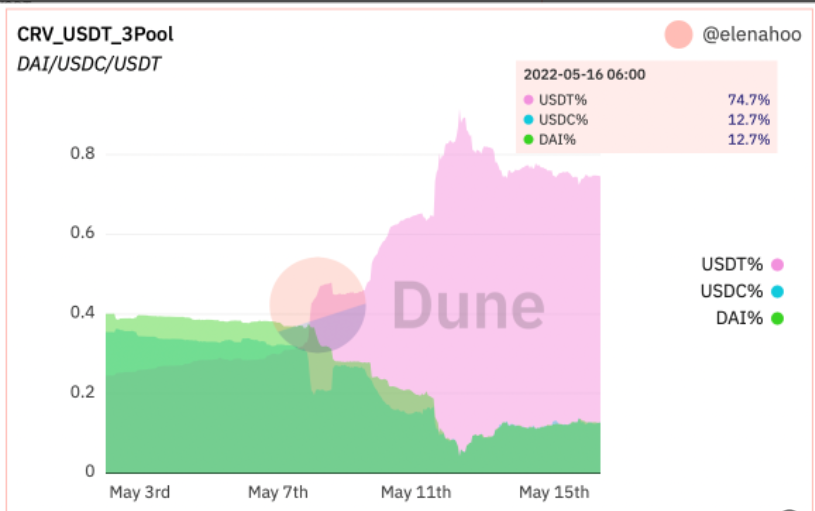

Điều này được thể hiện rõ ràng trong pool thanh khoản lớn nhất trên Curve Finance. DAI/USDC/USDT 3pool trong Curve cho thấy tỷ lệ tương ứng là 13%, 13%, 74% cho mỗi loại.

Tỷ trọng DAI/USDC/USDT trên 3Pool của Curve | Nguồn: Dune Analytics

Trong các trường hợp thông thường, tất cả các tài sản trong pool thanh khoản stablecoin phải có tỷ trọng bằng nhau (hoặc gần bằng nhau) vì ba loại stablecoin đều được cho là có giá trị khoảng $ 1. Nhưng những gì mà các pool đã thể hiện trong tuần qua lại cho thấy tỷ trọng không cân bằng, với USDT có tỵ trọng lớn hơn nhiều.

Điều này cho thấy nhu cầu đối với USDT nhỏ hơn so với hai loại còn lại, cũng có nghĩa là cần nhiều USDT hơn trong pool để giữ ngang giá với các stablecoin khác, và giá trị của USDT thấp hơn so với DAI cũng như USDC.

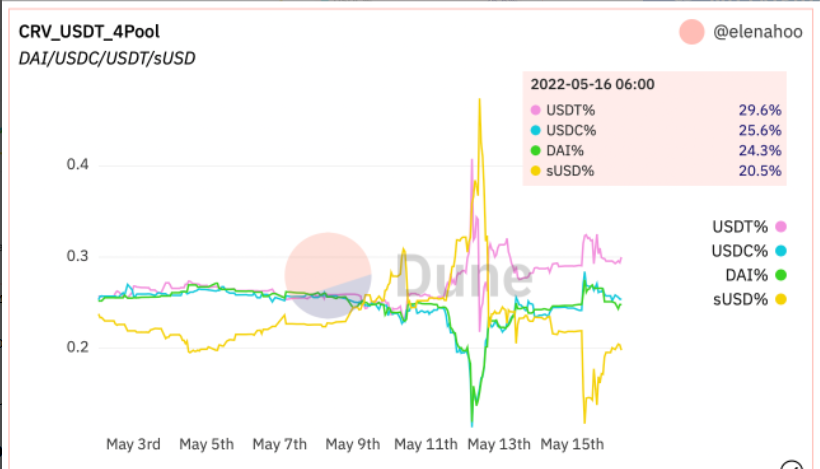

Sự mất cân bằng tương tự cũng được quan sát thấy trong 4 pool DAI/USDC/USDT/sUSD. Trong đó, sUSD và USDT đều có tỷ trọng tăng đột biến vào ngày 12 tháng 5, trong thời kỳ đỉnh điểm của nỗi sợ hãi về stablecoin. Nhưng sUSD đã nhanh chóng quay trở lại tỷ trọng tương đương 25% và USDT vẫn chiếm tỷ trọng cao nhất trong pool.

Tỷ trọng DAI/USDC/USDT/sUSD trên 4Pool của Curve | Nguồn: Dune Analytics

Curve 3pool có khối lượng giao dịch hàng ngày là 395 triệu USD và tổng giá trị bị khóa (TVL) là 1,4 tỷ USD. Trong khi đó, 4pool có khối lượng giao dịch 17 triệu USD và TVL 65 triệu USD. Cả hai pool đều cho thấy USDT hoạt động ở mức kém hơn.

Các stablecoin theo thuật toán

Stablecoin thuật toán là cơ chế khác với stablecoin dựa trên tài sản. Nó không có dự trữ; do đó, dự án mang tính phi tập trung. Chốt được duy trì thông qua thuật toán đúc – đốt stablecoin và các loại coin đối tác của nó, dựa trên cung và cầu luân chuyển trên thị trường.

Do không có tài sản bảo đảm, hoặc có tài sản nhưng dưới 100% giá trị thế chấp, stablecoin thuật toán có rủi ro cao hơn nhiều so với stablecoin được hỗ trợ bằng tài sản. Sự cố mất chốt của Terra UST chắc chắn đã làm lung lay niềm tin của các nhà đầu tư vào các stablecoin thuật toán. Điều này đã thể hiện khá rõ ràng trong pool thanh khoản Curve.

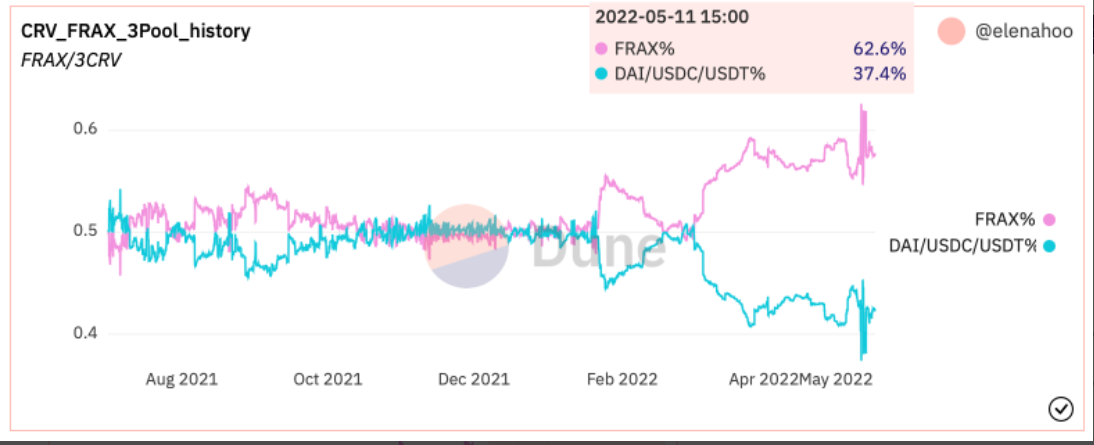

FRAX, stablecoin theo thuật toán của Frax Protocol, được hỗ trợ một phần bằng tài sản thế chấp, một phần dựa trên thuật toán cung và cầu. Mặc dù được thế chấp một phần, nhưng tỷ lệ giữa tài sản thế chấp và thuật toán vẫn phụ thuộc vào giá thị trường của FRAX.

Trong cơn bão hoảng loạn, tỷ trọng của FRAX so với ba loại stablecoin khác đã tăng vọt lên 63% từ mức 37%. Mặc dù tỷ trọng này đã từng tăng vọt vào đầu tháng 3 năm 2022, nhưng sự sụp đổ của UST chắc chắn làm gia tăng thêm nỗi lo về việc mất chốt của FRAX.

Tỷ trọng FRAX/3CRV trên 3Pool của Curve | Nguồn: Dune Analytics

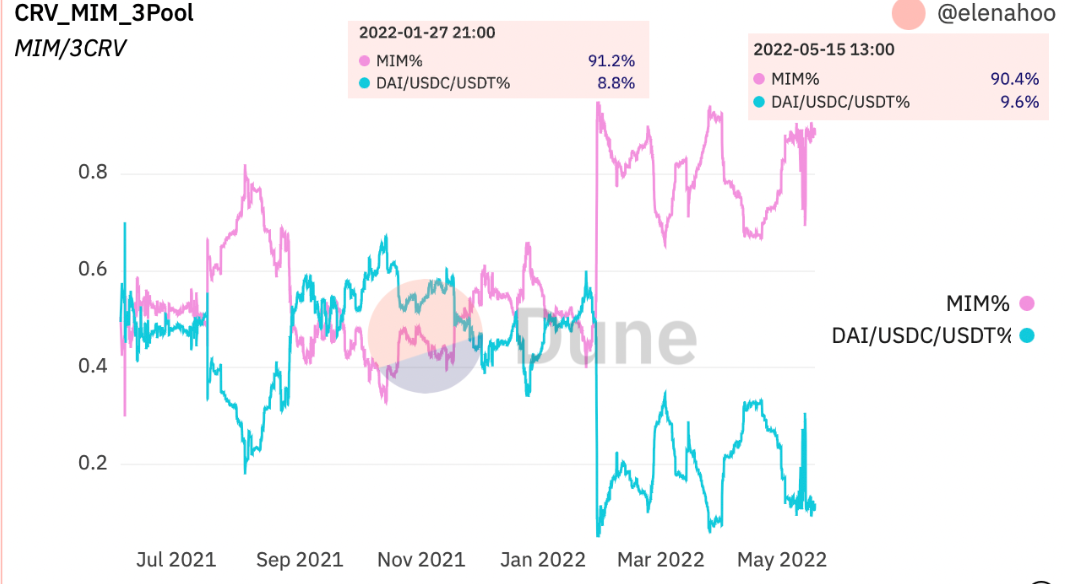

Sự kiện mất chốt UST cũng gây nỗi sợ hãi đối với MIM, stablecoin thuật toán của Abracadabra Money. Pool MIM/3CRV trên Curve cho thấy tỷ trọng MIM đã tăng lên 90%, mức tương tự vào tháng 1 khi vụ bê bối Wonderland xảy ra.

Tỷ trọng MIM/3CRV trên 3Pool của Curve | Nguồn: Dune Analytics

Mặc dù có thuật toán tương tự như DAI, nhưng MIM không sử dụng ETH trực tiếp làm tài sản thế chấp mà thay vào đó sử dụng token chịu lãi suất (ibTKN) từ Yearn Finance – ywWETH. Layer phức tạp làm cho nó trở nên nhạy cảm hơn với các sự kiện lớn trên thị trường, chẳng hạn như việc UST mất chốt.

Mục tiêu của tất cả các stablecoin là duy trì giá trị ổn định. Nhưng tất cả chúng đều trải qua sự biến động và rất nhiều dự án đã đi chệch khỏi mức chốt $ 1. Đây có lẽ là lý do tại sao một số cơ quan quản lý cho rằng stablecoin không mang tính ổn định.

Tuy nhiên, sự biến động của stablecoin thấp hơn nhiều so với bất kỳ loại tiền điện tử nào khác và vẫn cung cấp bến đỗ an toàn cho các nhà đầu tư. Do đó, điều quan trọng là phải hiểu rõ những rủi ro đến từ cơ chế chốt của các stablecoin khác nhau.

Nhiều stablecoin đã thất bại trong quá khứ, UST không phải là đầu tiên và chắc chắn sẽ không phải là cuối cùng. Do đó, việc theo dõi giá trị của các stablecoin này, cũng như cách mà chúng duy trì trong pool thanh khoản, sẽ giúp nhà đầu tư xác định trước những rủi ro tiềm ẩn trong thị trường giảm giá và đầy biến động.

Theo Cointelegraph